Тенденции и перспективы развития рынка онлайн-образования в России

Рынок онлайн-образования России все еще находится на стадии своего формирования. Большая часть обучающихся, представителей несовершеннолетних обучающихся и педагогического состава образовательных учреждений, до введения режима самоизоляции, связанного с массовым распространением коронавирусной инфекции, не планировала обучения в онлайн формате и реагировала на внедрение элементов дистанционного обучения в период пандемии в большей степени негативно.

Более того, сравнение методики и результатов офлайн и онлайн форматов обучения нередко приводила к общему снижению ценностной оценки онлайн-обучения, в особенности у аудитории платных образовательных программ, для которой наличие офлайн контакта с преподавателем имеет нередко прямую взаимосвязь со стоимостью приобретаемого образовательного продукта.

Фактически наибольшая активизация онлайн сегмента обучения произошла именно в кризисный пандемийный период функционирования рынка образования России, о чем свидетельствует разнообразные статистические данные, приведенные, в том числе, в данном исследовании.

Формирующийся рынок – это, по мнению автора данной статьи, рынок предложения в ситуации, когда предлагаемый потребителю продукт не является массовым, а объем его потребления, по отношению к потенциальному количеству потребителей, крайне незначителен. В отличие от сформированного рынка, объем которого выражен совокупной стоимостью уже потребляемого объема товаров и услуг, а также потенциальным объемом выпуска продукта, пользующегося активным спросом у населения и имеющим стабильный уровень потребления.

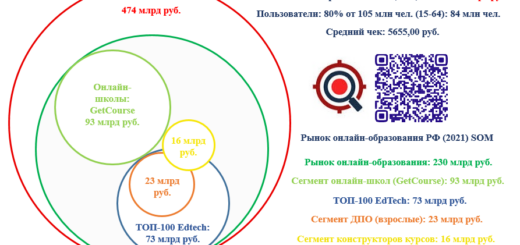

Онлайн-образование, объем рынка, PAM-TAM-SAM-SOM

Таким образом, когда речь идёт о рынке онлайн-образования, в частности об объеме российского рынка, подразумевается его гипотетическая расчетная величина. В расчетах учитывается текущее количество потенциальных потребителей, средняя стоимость продуктов и услуг, а также потенциал развития рынка с учетом имеющейся статистки и прогнозируемых изменений демографической ситуации, спроса и объемов продаж.

Данный расчет наглядно продемонстрирован в статье «Объем рынка онлайн-образования России (2021-2022) PAM-TAM-SAM-SOM»

Объем формирующегося рынка – это, по мнению автора данной статьи, условно бесконечная величина «абстрактной потенциальной осуществимости» с условно неограниченными перспективами развития, создаваемыми самими участниками рынка. При этом процесс формирования рынка предоставляет всем его участникам, гарантированные возможности для условно неограниченного развития бизнеса, увеличения клиентской базы и объемов реализации товаров и услуг, вне зависимости от количества игроков, присутствующих на данном рынке.

Абстракция потенциальной осуществимости — это метод мысленного отвлечения, применяемый в рамках одной из наиболее сложных разновидностей идеи бесконечности — идеи так называемой потенциальной бесконечности как процесса неограниченных количественных изменений. Термин «абстракция потенциальной осуществимости» был впервые введён в употребление А. А. Марковым в ходе анализа математических абстракций, предпринятого им в связи с разработкой основ конструктивного направления в математике.[1]

Основным общим трендом дальнейшего развития рынка онлайн-образования России является переход, в первую очередь частного бизнеса, от оцифровки (диджитализации) офлайн образовательных программ, к созданию новых методик и инструментов обучения, что обосновано требованиями возрастающей конкуренции между участниками рынка.

Потребитель уже пресытился псевдоинновационным форматом онлайн-обучения, ощутил на себе маркетинговый обман, включая низкое качество сервиса и коммуникационной поддержки, несоответствие рекламных обещаний результатам обучения, заимствование и переупаковку неактуальных программ обучения, столкнулся с некачественными и попросту устаревшими образовательными продуктами.

Формирующийся, но уже высококонкурентный рынок онлайн-образования России, требует новых решений и подходов, новых методик и инструментов, новых игроков рынка, которым, возможно, удастся повысить качество и эффективность образовательных программ, вывести рынок образования на более качественный уровень.

Современное образование должно обеспечивать новизну впечатлений, быстрые наглядные результаты, социальное взаимодействие и новый пользовательский опыт с возможностью скорейшего применения и закрепления приобретенных знаний и навыков на практике.

Искусственный интеллект, машинное обучение, большие данные, игровые механики, автоматизация, микрообучение, геймификация, виртуальная и дополненная реальность (AR/VR) – это тренды развития рынка образования, которые «лежат на поверхности». Формирование комбинаторных конфигураций этих трендов – это путь формирования нового, современного, актуального, инновационного образования.

«Число, положение и комбинация — три взаимно пересекающиеся, но различные сферы мысли, к которым можно отнести все математические идеи»[2] и, не только математические идеи по мнению автора данной статьи.

Рынок онлайн-образования России имеет пока крайне незначительную долю в общем объёме мирового рынка онлайн-обучения, порядка 21 млрд руб. в 2016 году, 30 млрд руб. в 2018 году (порядка 10 млрд руб. заработал «ТОП-35 EdTech»), 47 млрд руб. в 2019 году (порядка 14 млрд руб. составила выручка «ТОП-70 EdTech»), 53,3 млрд руб. в 2020 году (34 млрд руб. выручки пришлось на долю «ТОП-60 EdTech»), 73 млрд руб. в 2021 году (выручка «ТОП-100 EdTech»).[3] Ежегодный рост онлайн-сегмента рынка образования России составил порядка 40% в среднем за период с 2016 по 2021 год.

Динамика развития рынка онлайн-образования России

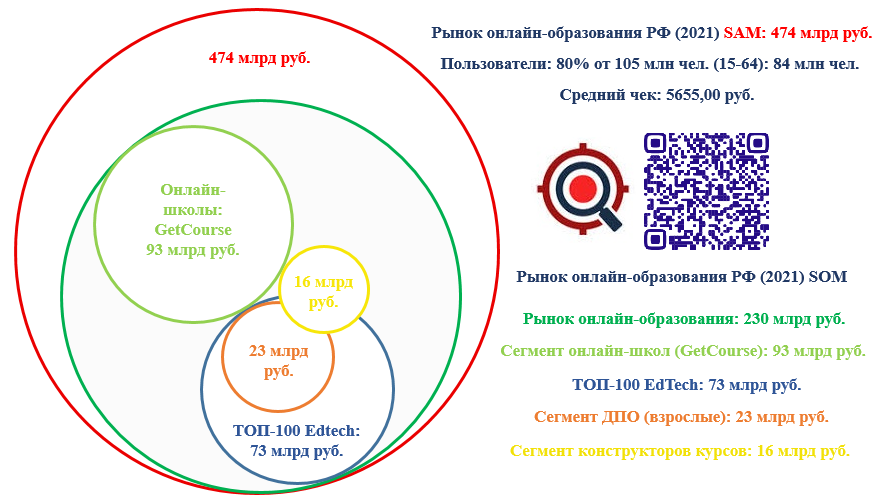

В 2019 году, до пандемии, по данным маркетингового агентства «Liberty Marketing», наибольший объем онлайн сегмента рынка образования приходился на направление высшего профессионального образования.

Структура рынка онлайн-образования России (2019) прогноз на 2023 год (Liberty Marketing)

по данным маркетингового агентства «Liberty Marketing», 2020, @ruchkov.alex

В то же время, с учетом мнения опрошенных экспертов, ожидался рост онлайн сегментов направления среднего профессионального образования с 13% до 24%, и, дополнительного школьного образования до наибольшей 33% доли рынка онлайн-образования (Диаграмма 14). При этом в качестве драйверов развития онлайн сегмента в 2019 году, также, как и в 2021 году, выступали образовательные программы корпоративного обучения и дополнительного образования для взрослых.

Наиболее востребованные среди потребителей программ дополнительного образования для взрослых в 2019 году были сферы информационных технологий, управления бизнесом, продаж и маркетинговых коммуникаций, дизайна.

Популярные направления дополнительного профессионального образования (2019) Liberty Marketing

По данным IT-холдинга «TalentTech», по итогам 2021 года, доля направления дополнительного образования для взрослых в онлайн сегменте составляло уже около половины объема рынка, порядка 26% приходилось на дополнительное школьное образование (ниже прогнозируемых значений), а 18% занимало высшее профессиональное образование. Доля высшего профессионального образования в общей структуре рынка онлайн-образования сократилась больше, чем ранее ожидалось и прогнозировалось.

Востребованность программ отдельных сегментов направления дополнительного онлайн-образования для взрослых, по итогам 2021 года, по сравнению с данными 2019 года, изменений практически не претерпела. Наиболее востребованными программами дополнительного образования среди обучающихся для взрослых в 2021 году, также, как и в 2019 году, были программы в сфере информационных технологий, управления бизнесом, продаж и маркетинговых коммуникаций, а также дизайна. Изменились, в основном, только проценты их долевого присутствия в общем рыночном объеме – произошло выравнивание показателей ранее отстающих сегментов относительно показателей направлений-лидеров. За одним явным исключением – сегмент «Образования для взрослых» стал одним из лидирующих на рынке онлайн-образования РФ.

Развитие технологий онлайн обучения уже на протяжении нескольких лет оказывает существенное влияние на трансформацию рынка образования в целом, меняя его структуру за счет изменения структуры спроса, формирует новые, уже необратимые тенденции его дальнейшего преобразования.

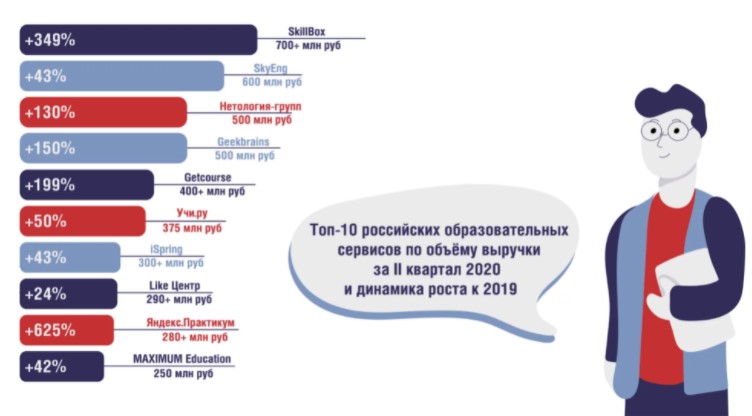

ТОП 10 Российских образовательных сервисов по объему выручки за 2-й квартал, годовой период (2020) Skiilbox

На примере роста выручки ТОП-10 образовательных сервисов российского рынка онлайн-образования во II квартале 2020 года видно, что прирост по сравнению с аналогичным периодом 2019 года составил от 24% до 625%[4], при этом рост объемов выручки пяти лидеров рынка, годом ранее уже демонстрирующих существенные показатели выручки, в среднем за II квартал и по итогам 2020 года, составил свыше 150%.

Посещаемость ряда образовательных онлайн-платформ выросла в течение 2020 года в 8 раз, до нескольких миллионов посетителей в сутки.

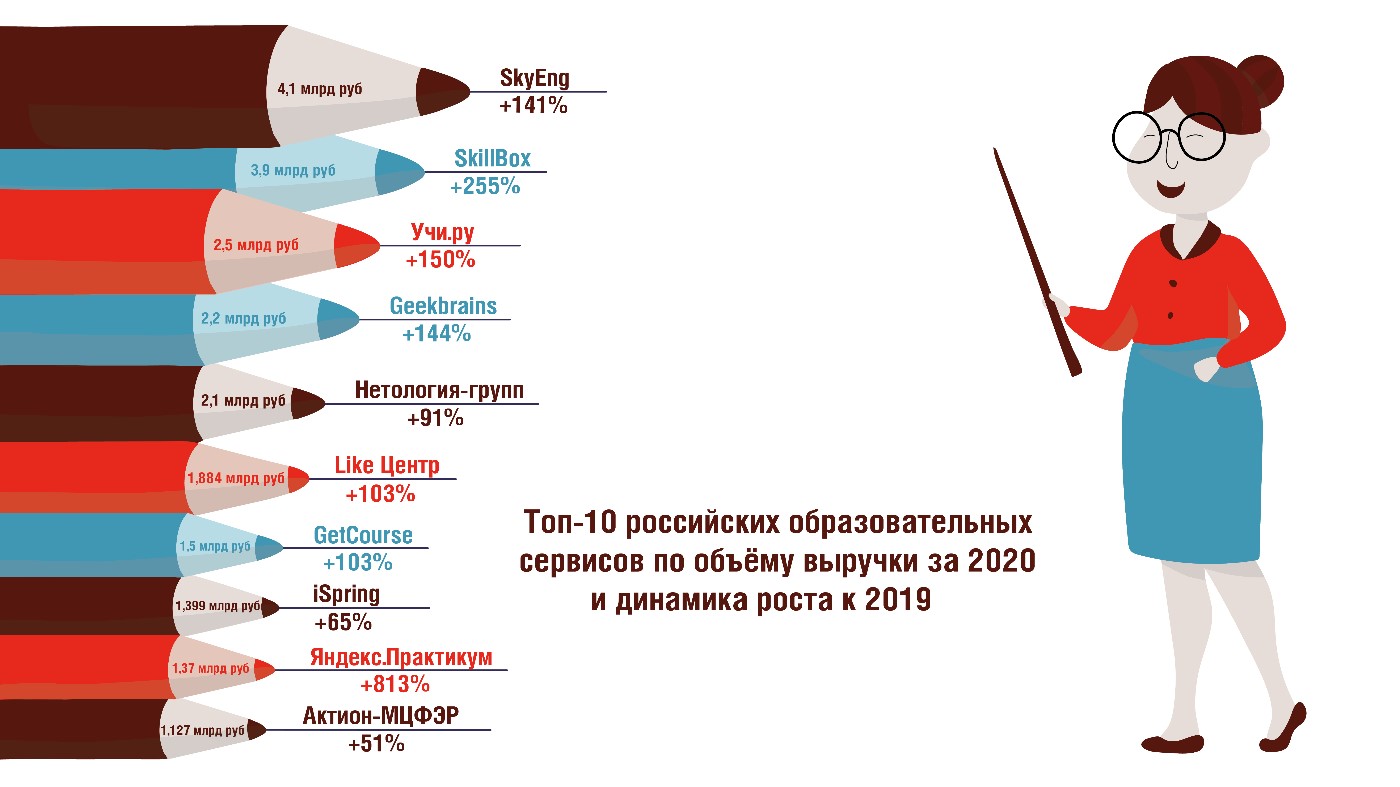

Выручка лидера рынка онлайн-образования России, компании «Skillbox», составила свыше 800 млн руб. по итогам 2019 года, (вдвое больше, чем в 2018 году), свыше 3 млрд руб. по итогам 2020 года и свыше 6 (6,5) млрд руб. в 2021 году.

Выручка компании «GeekBrains» составила порядка 900 млн руб. в 2019 году (вдвое больше, чем в 2018 году), порядка 2,2 млрд руб. в 2020 году и свыше 3 млрд руб. в 2021 году.

Чуть меньшей суммы выручки, от 1,5 до 2,1 млрд руб. (по данным из разных источников) в 2020 году, и 1,8 млрд руб.14 в 2021 году достигла «Нетология-групп».

Онлайн-школа «Skyeng» является лидером не только сектора изучения иностранных языков, но и одним из лидеров онлайн сегмента в целом, с выручкой 1,5 млрд руб. в 2019 году (против 1,1 млрд руб. в 2018 году), 4,1 млрд руб. в 2020 году и порядка 6 млрд руб. в 2021 году. Потенциальный объем сектора изучения иностранных языков рынка России, по мнению представителей компании «Skyeng», составляет порядка 1 млрд долл.

Помимо перспектив экспоненциального роста, формирующийся рынок обладает рядом особенностей, затрудняющих деятельность его участников, например, условной ограниченностью доли «теплой аудитории» – доли потребителей, находящихся на разной стадии готовности приобретения предлагаемых продуктов.

Конкурентная борьба между участниками рынка за условно ограниченную «теплую аудиторию» увеличивает стоимость рекламного продвижения, повышает себестоимость реализуемых продуктов и услуг за счет роста доли маркетинговых затрат, снижает рентабельность бизнеса и приводит к необходимости повышения стоимости реализуемых продуктов и услуг для потребителя с целью сохранения приемлемой нормы доходности.

Повышение цены, в условиях плотной, в том числе ценовой, конкуренции, в большинстве случаев, приводит к потере части потенциальной аудитории, к снижению оборота, доходов и долевого присутствия, при сохранении или увеличении доли постоянных затрат.

Необходимость увеличения доли «теплой аудитории» за счет формирования и активизации интереса потенциальных потребителей продуктов и услуг, также требует увеличения маркетингового бюджета.

В сложившихся условиях, преимущество получают крупные игроки рынка, обладающие значительными финансовыми ресурсами, что приводит к вытеснению с рынка менее финансово обеспеченных участников рынка, к активизации процессов коллаборации, слияния и поглощения.

В период с 2015 по 2021 год на рынке онлайн-образования России, в рамках укрупнения и консолидации сформировалось несколько крупных мультиструктурных EdTech-конгломератов, общая выручка которых, по итогам 2021 года, составила свыше 32 млрд руб. (44% доля рынка ТОП-100 EdTech-компаний).

Ведущий игрок на рынке онлайн-образования по итогам 2021 года группа компаний «VK» (бывшая Mail.Ru Group), в которую входят: Skillbox Holding (Skillbox, GeekBrains), Skillfactory, КЭСПА (школа английского языка), «Учи.ру» (TutorOnline, «КодКласс», «Ваш урок», «Якласс»), «Алгоритмика» (школа детского программирования), «Тетрика» (онлайн-подготовка к ЕГЭ, ОГЭ и занятия по школьным предметам), «Умскул» (онлайн-школа подготовки к экзаменам) и бразильская языковая школа «Mentorama», 90% долей в которой владеет «Skillbox». Совокупная выручка группы компаний «VK» в 2021 году составила порядка 17 млрд руб. (23% доля общего рынка онлайн-образования ТОП-100 EdTech-компаний).

Группа компаний «Skyeng», в которую входят: «Skysmart» (детское направление) и онлайн-университет «Skypro», владеющий школой программирования «Кодиум» и онлайн-школой маркетинга и дизайна «QMarketing». Второй по величине, с выручкой порядка 10 млрд руб. в 2021 году, мультиструктурный игрок с 14% долей общего рынка онлайн образования России (ТОП-100 EdTech-компаний).

IT-холдинг «TalentTech», в который входят: «Нетология», «Фоксфорд», «EdMarket». Третий по объёму, с выручкой около 4 млрд руб. в 2021 году, мультиструктурный игрок рынка (5% доля общего рынка онлайн-образования ТОП-100 EdTech-компаний).

Компания «Яндекс», с онлайн-платформами «Яндекс.Практикум» и «Яндекс.Учебник», с выручкой около 4 млрд руб. в 2021 году (5% доля общего рынка онлайн-образования), делит с IT-холдингом «TalentTech» почетное третье место.

Отдельно необходимо отметить деятельность компании «Ultimate Education», основанной инвестиционным фондом «Ultimate Capital» в 2020 году, и, объединяющей EdTech проекты по направлениям: дизайн (Bang Bang Education), маркетинг (MAED), геймдев (XYZ), психология (Psychodemia), мода (Fashion Factory). Компания, при относительно невысокой, по сравнению с крупными EdTech-конгломератами, совокупной выручке за 2021 год в соответствии с официальной финансовой отчетностью порядка 500 млн руб., является перспективным мультиструктурным игроком рынка, владеющим сбалансированным портфелем инвестиционных проектов с высоким потенциалом роста.

В 2020 году свой далеко идущий интерес к рынку онлайн-образования России обозначил Сбербанк (СБЕР). Помимо уже действующего собственного корпоративного университета, была открыта цифровая платформа для школ «СберКласс».

Заявило о себе и государство. Компанией «Ростелеком», на технологической базе социальной сети «Вконтакте» группы компаний «VK» создана и модернизируется онлайн-платформа для обучения и общения школьников «Сферум».

Наличие на формирующемся рынке столь мощной концентрации мультиструктурных компаний, ведущих работу в различных сегментах рынка, существенно ограничивает возможности для успешного входа на рынок новых участников и их дальнейшего развития, с учетом условно ограниченной доли «теплой» (целевой мотивированной аудитории).

Сложность преодоления непонимания перспектив и востребованности современных технологических решений и инструментов онлайн-обучения, неприятия и отторжения необходимости изменения программ и формата обучения, со стороны представителей сектора формального российского образования (школ, колледжей, вузов), приводит к потере времени и дополнительным затратам, снижает мотивацию частного бизнеса и дистанцирует его от государственных образовательных программ.

В сложившейся ситуации, одним из наиболее перспективных решений для увеличения клиентской базы и оборота, масштабирования бизнеса и повышения рыночной стоимости, в том числе стартапов, является выход на более подготовленные (с высокой активностью целевой аудитории), свободные (с наименьшим конкурентным присутствием), и менее зарегулированные международные рынки.

Например, китайский рынок образования развивается в условиях жесткого регулирования со стороны государственных контролирующих структур, а ожидания частных игроков в отношении дальнейшего развития российского рынка образования и его онлайн сегмента, после поручения президента России Владимира Путина о рассмотрении вопроса об установлении государственного регулирования оборота информационной продукции для детей, размещаемой в информационно-телекоммуникационной сети интернет и использовании в сфере дистанционного школьного образования в России исключительно государственных информационных ресурсов, пока, достаточно настороженные.

В сложившихся условиях расширение бизнеса за счет выхода на международный рынок образования представляется собственникам бизнеса более оправданным, чем развитие внутри российского рынка, в том числе за счет возможности привлечения финансирования от международных инвестиционных фондов под нероссийскую юрисдикцию стартапа.

Первично, в качестве наиболее успешного примера на текущий момент времени, стоит упомянуть международную онлайн-школу изучения английского языка «NovaKid» из рейтинга ТОП-15 участников российского рынка онлайн-образования с выручкой по оценке Smart Ranking в размере 1,5 млрд руб. за 2021 год.

Созданная в 2017 году в России школа онлайн-изучения английского языка «NovaKid», уже в 2018 году вышла на рынок Турции и Польши, в конце 2018 года было зарегистрировано юридическое лицо в штате Делавэр в США, а в 2019 году школа стала работать на рынках Западной Европы: Италии, Испании, Германии. В 2020 году «NovaKid» вышла на рынок стран Магриба и Ближнего Востока.

Выручка «NovaKid», со слов представителей компании из открытых источников, составила порядка 500 тыс. долл. в 2018 году, 2 млн долл. в 2019 году и 9 млн долл. в 2020 году, при этом европейский рынок генерирует порядка 80% выручки школы, азиатский около 6%, а остальная часть выручки приходится страны Ближнего Востока.

Ориентировочная стоимость компании в 2021 году находилась в пределах 150 млн долл. США. За четырехлетний период, по итогам 2021 года, «NovaKid» было привлечено порядка 40 млн долл. инвестиций, по большей части от иностранных инвесторов, включая: BonAngels, Leta Capital, PortfoLion, LearnStart, TMT Investments, Owl Ventures, Goodwater Capital. При этом «NovaKid» изначально создавалась в качестве международной компании.

Отдельно следует отметить бразильский образовательный проект российских бизнесменов, онлайн-школу цифровых профессий «EBAC Online», открытую в 2020 году и уже в ноябре 2021 года достигшую месячной выручки в размере 1,3 млн долл. США.

В течение 2021 года компания привлекла в качестве инвестиций 12,5 млн долл. США от следующих, в том числе иностранных, инвесторов: Baring Capital, Begin Capital, AngelsDeck, Сергей Солонин. Ориентировочная стоимость компании в 2021 году находилась в пределах 82 млн долл. США.

В 2021 году «EBAC Online» был открыт офис в Мексике, а на 2022 год был запланирован выход на рынки Колумбии, Чили, Аргентины и Перу. По данным аналитической компании «HolonIQ», «EBAC Online» в 2021 году вошла в ТОП-100 многообещающих латиноамериканских EdTech-стартапов и является одним из EdTech-лидеров рынка Латинской Америки. При этом объем инвестиций в данный регион, по данным «HolonIQ», вырос с 2019 по 2021 год в четыре раза, c 73 до 299 млн долл. США.

Российско-британская образовательная компания «MEL Science» (изучение химии и физики с помощью практических опытов и AR/VR-технологий), начавшая работать в 2015 году и работающая в настоящее время в боле чем 40 странах, но ориентируемая в большей степени на рынок США, привлекла в 2020 году в качестве дополнительных инвестиций порядка 14 млн долл. США. Среди инвесторов компании: Яндекс, Sistema VC (АФК «Система»), Mubadala Investment Company, TMT Investments, Channel 4 Ventures, Российско-китайский венчурный фонд (РКИФ).

Российские компании продолжают активно выходить на международный рынок. Помимо стартапов изначально создаваемых в качестве международных, «NovaKid», «EBAC Online», «MEL Science», «Edstein», «SpeakerGuru», «Diductio», «BeSavvy», «Vectorly», «Hinted», «IntellectoKids» и других, не менее четверти из рейтинга крупнейших ТОП-35 EdTech-компаний России уже работают за рубежом, а вложения в международное развитие российских образовательных онлайн-проектов является мощным инвестиционным трендом 2021 года.

На международном рынке онлайн-образования уже присутствуют «SkyEng» (работает в Испании с 2019 года), «Skillbox» (в 2021 году приобрел 90% долю в бразильской онлайн-школе «Mentorama», первом российском EdTech проекте, запущенном в 2020 году в Бразилии), «Учи.ру», «Алгоритмика», «Яндекс.Практикум» и «ЯКласс», «iSpring», «Интернет Урок» (начал работать в Казахстане), «TutorOnline» (начал работать в Турции и Бразилии), и другие российские EdTech-компании.

По количеству стран присутствия и объему зарубежной выручки среди российских EdTech проектов, по данным «Smart Ranking», лидерство захватили детские онлайн-школы по иностранным языкам, математике и программированию, включая: онлайн-школу изучения английского языка «NovaKid», разработчика развивающих приложений, онлайн-курсов по математике, иностранным языкам, естественным наукам и искусству, а также мультфильмов для дошкольников и их родителей «IntellectoKids», международную онлайн-школу цифровых навыков для детей и подростков «Kodland», международную школу программирования для детей «CODDY», разработчика детских гаджетов в виде плюшевых медведей «Mishka AI» (Умный Мишка), международную школу математики и программирования «Алгоритмика».

Компания «Алгоритмика» была основана в 2016 году, по прошествии двух лет работала в 7 странах, а по итогам 2021 года присутствует уже в 37 странах и планирует выход на рынки Латинской Америки и Юго-Восточной Азии. Компания развивается за счет расширения сети партнеров одноименной франшизы.

Выручка компании «Алгоритмика» составила порядка 80 млн руб. в 2017 году и 155 млн руб. в 2019 году. В 2019 году долю в компании приобрела Mail.ru Group (VC), а в 2021 году «Алгоритмика» привлекла 10 млн долл. США в качестве инвестиций от двух инвестиционных фондов: Российско-китайского технологического инвестиционного фонда (РКТИФ) и инвестиционного фонда «Winter Capital Partners». За два года, в период с 2020 по 2021 год, по данным из официальной отчетности, выручка компании выросла больше чем в два раза, составив по итогам 2021 года порядка 434 млн рублей.

Компания «IntellectoKids» – первое мобильное приложение для детей было создано в 2017 году российскими разработчиками, а по итогам 2021 года, со слов представителей компании из открытых источников, приложения компании входят в ТОП-10 Apple App Store (категория Kids 5 & Under) в 40 странах мира и переведены на более чем 30 иностранных языков. Основная деятельность сосредоточена в Европе и США, осуществляется выход на рынок Китая.

В 2020 году «IntellectoKids» было привлечено в качестве инвестиций в первом раунде порядка 3 млн долл. США от ряда инвесторов, включая: Allrise Capital, Genesis Investments, VERSHINA Capital и QUONOTA Investments. При этом Genesis Investments уже инвестировал в компанию 1 млн долл. США ранее в 2019 году.

Компания «Kodland» (по данным из открытых источников является выпускником акселератора стартапов «Нетология-групп») была открыта в 2018 году, привлекла в качестве инвестиций 1,5 млн долл. США в 2020 году. В 2021 компания «Kodland» году вышла на рынки Малайзии, Индонезии, Аргентины, Испании и Индии.

Российская школа программирования для детей «CODDY» была открыта в 2016 году, В 2020 году «CODDY» открыла представительство в Нью-Йорке, в планах компании выход на рынки Испании и Италии. Партнеры одноименной франшизы работают в РФ, Украине, Белоруссии, Казахстане, Кыргызстане, Молдове, Армении, Азербайджане, Грузии, Израиле, США, Германии, Латвии, Эстонии и Узбекистане.

Компания «Умный Мишка» (Mishka AI) была открыта в 2018 году, первыми внешними инвесторами выступили акселераторная компания «Starta», инвестиционный фонд «Тилтех» и ряд физических лиц. Стартап стал победителем акселератора «Sber500» в 2019 году и в дальнейшем принял участие в программе «500 Startups» в США. В период с 2020 по 2021 год «Mishka AI» запустила продажи локализованной версии продукта на рынке США под брендом «Smart Teddy». По итогам 2021 года, при выручке 1,3 млн долл. США, ориентировочная стоимость компании составляла порядка 15 млн долл. США.

Международная образовательная онлайн-платформа «Lectera» начала работать в 2020 году единовременно в нескольких странах, открыв филиалы в России, ОАЭ и США. Образовательные программы платформы основаны на собственной специально разработанной методологии быстрого обучения «Fast Education» и используют принцип «Money Education» (обучайся зарабатывать). В течение года запуска, по версии «HolonIQ» и «EdCrunch», компания «Lectera» стала одним из 100 лучших EdTech стартапов в России и странах СНГ. В 2021 году «Lectera» была удостоена престижной международной премии «EdTech Breakthrough Awards», как лучшая платформа для непрерывного обучения.

Первичные инвестиции в проект от пула частных инвесторов из Европы составили порядка 2,1 млн долл. США и по итогам 2021 года «Lectera» одна из немногих самостоятельных и независимых EdTech-компаний, 100% доля которых принадлежит одному собственнику. За период с 2020 по 2021 год компания «Lectera» привлекла порядка 200 тысяч пользователей из пятидесяти стран мира и, со слов представителей компании из открытых источников, достигла выручки свыше 5 млн долл. США в 2021 году.

Российская онлайн-платформа «Educate Online», запущенная в 2018 году, помогает всем желающим от 4 до 19 лет изучать иностранные языки, отдельные интересующие предметы или получить полноценное образование в зарубежных школах США, Канады, Великобритании и Швейцарии, в удаленном формате, и два диплома о среднем образовании: российский и зарубежный. Компания «Educate Online» реализует также программы подготовки и поступления в высшие учебные заведения за рубежом и программы карьерного планирования и заграничной стажировки.

В 2020 году платформа «Educate Online» привлекла в качестве инвестиций 650 тыс. долл. США от участников клуба «Angelsdeck», при поддержке сингапурского инвестиционного фонда «Altergate.vc.», который выступил синдикатором сделки. В 2021 году «Educate Online» привлекла в качестве инвестиций дополнительно 4 млн долл. США от ряда инвесторов, включая: «Xploration Capital», «TMT Investments», «Flyer One Ventures», «Softline» и «Angelsdeck». Привлеченные средства, помимо дальнейшего технологического развития проекта, должны быть направлены на расширение рыночной экспансии в странах Латинской Америки, Азии и Ближнего Востока, а также создания международного сообщества студентов. По данным «Crunchbase», c 2018 года по 2021 год «Educate Online» совокупно привлёк инвестиций в пределах 5,4 млн долл. США.

На российском рынке онлайн-образования компания «Educate Online», по мере развития направления поступления в зарубежные вузы, будет в дальнейшем конкурировать с платформой «StudyFree».

Платформа для получения грантов и стипендий за рубежом «StudyFree» была запущена в 2018 году, в течение года при помощи акселерационной программы Фонда развития интернет-инициатив (ФРИИ) увеличила стоимость среднего чека с 50 тыс. руб. до 100 тыс. руб., достигнув средней месячной выручки в 2 млн руб. По информации из открытых источников «StudyFree» вышла на самоокупаемость за четыре месяца своего существования в 2018 году.

В дальнейшем было участие в акселераторе «Физтех.Старт» и победа в международном конкурсе «Seedstars». В 2020 году платформа «StudyFree» стала участником американских акселераторов «TechStars NYC» (Нью-Йорк) и «Berkeley SkyDeck» (Сан-Франциско), и привлекла по итогам 2021 года 2,9 млн долл. инвестиций от международных венчурных фондов, включая «Acrobator», «TMT Investments» и «I2BF Global Ventures». Помимо российского рынка компания работает также на рынках Африки, Бразилии, США и Индии.

Одним из стратегических партнеров «StudyFree» является компания по предоставлению студенческих кредитов «Prodigy Finance». В качестве основного конкурента компании «StudyFree» можно рассматривать канадскую компанию «ApplyBoard», которая стала «единорогом» в 2020 году, получив 75 млн долл. инвестиций при оценке стоимости компании в 1,5 млрд долл. США. По оценке голландского инвестиционного фонда «Acrobator» в 2021 году, мировой рынок подготовки студентов к поступлению в зарубежные вузы составляет порядка 15 млрд долл. США и растет на 2,5% ежегодно.

Виртуальный репетитор английского языка «Buddy.ai», в котором пользователю помогает учить слова и тренировать произношение мультипликационный робот «Бадди», был запущен в США российскими разработчиками в 2018 году. В 2020 году стартап «MyBuddy.ai.» стал победителем в международном конкурсе «Global EdTech Startups Awards».

Приложение «Buddy.ai» – это международный проект с собственным ноу-хау в сфере голосовых технологий и искусственного интеллекта, который работает по всему миру без каких-либо ограничений, помогая детям и взрослым практиковать разговорный английский. Обучение в приложении, основано на использовании игровых механик (Game-Based Learning) и методики интервального повторения (Spaced Repetition).

В 2020 году компания «MyBuddy.ai.» объединилась с другим стартапом, с российскими корнями, «Edwin», который разработал технологию адаптивного обучения и создал образовательные курсы по английскому языку для иностранцев с помощью чат-бота «Facebook» и репетитора. Новая компания сохранила название «MyBuddy.ai.» и привлекла в том же 2020 году в качестве инвестиций 1 млн долл. США от российского венчурного фонда «Leta Capital». Компания «Edwin», созданная в 2016 году, за период своей деятельности, до момента слияния, также уже привлекала инвестиции в пределах 1,5 млн долл. США от ряда инвесторов, включая: «General Catalyst», «Y Combinator», «Google Assistant Investments Program» и других.

Наибольший интерес со стороны российских EdTech-компаний в 2021 году привлек рынок Бразилии. Помимо вышеперечисленных компаний, уже работающих на рынке Бразилии, SaaS-платформа «GetCourse», по данным из открытых источников, в рамках рыночной экспансии рассматривает Бразилию в качестве приоритетного рынка, похожего на Российский по сумме среднего чека и схожего объема экономики. Не менее 25% от привлеченных в качестве инвестиций 50 млн долл. США в 2021 году, запланированы «GetCourse» для вложения в международное развитие.

Существенный объем инвестиций в «GetCourse» обращает внимание на ещё один тренд развития рынка онлайн-образования в 2021 году, помимо увеличения конкуренции и стоимости интернет-продвижения, консолидации рынка и выхода российских компаний на зарубежные рынки: рост доли рыночного сегмента «creator economy» (экономика создателей). Выручка онлайн-курсов независимых авторов и онлайн-школ на платформе «GetCourse» продемонстрировала двукратный рост в 2021 году, а в ближайшие несколько лет количество производителей и количество потребителей онлайн-курсов может увеличиться в десятки раз.

По данным «GetCourse», в 2015 году каждый третий пользователь платформы покупал новый образовательный продукт в той же самой онлайн-школе повторно, в 2016 году повторную покупку осуществляли уже 40% пользователей, а в 2020 году доля таких пользователей выросла до 50%.

В 2021 году доли в компании «GetCourse» были приобретены инвестиционными фондами: Winter Capital, Goldman Sachs и Baring Vostok.

Приведенные примеры успешного запуска и развития российских ЕdTech-стартапов, в том числе на международных рынках, свидетельствуют о мощном, в том числе интеллектуальном, потенциале российских предпринимателей и разработчиков.

Более того, в России существуют успешные примеры создания и развития крупных локальных игроков и мультиструктурных компаний, которые на местном рынке выигрывали в конкуренции с глобальными международными игроками, пускай и не без использования инструментов поддержки со стороны национального законодательства и государственного протекционизма: «ВКонтакте», локально победивший «Facebook» и «Яндекс», локально доминирующий на рынке поискового трафика России, по отношению к «Google», в течение продолжительного периода времени.

На мировом EdTech-рынке онлайн образования, по большей части, доминируют глобальные игроки, включая Coursera, Udemy, EdX и LinkedIn. Крупные локальные зарубежные игроки, по аналогии с такими компаниями российского рынка, как «SkyEng», «SkillBox» или «Like Центр», на международном рынке практически отсутствуют.

Исключением могут считаться ряд индийских, китайских и американских компаний, которые, по данным «HolonIQ»[5], входят в список крупнейших мировых EdTech-компаний «Единорогов», но, китайские, американские и индийские компании растут в основном за счет стремительного роста объема внутреннего рынка, который, в том числе, в немалой степени ориентирован на рынок труда США. При этом рынки онлайн-образования США и Китая занимают лидирующие позиции в общем объеме мирового рынка, соответственно, а китайский рынок являясь крайне сложным и высококонкурентным для внешних участников, поддерживает в приоритетном порядке собственные национальные проекты, в том числе за счет жесткого государственного регулирования.

Таким образом конъюнктура мирового рынка технологий создает предпосылки и возможности для успешного международного развития российских технологических проектов, в том числе на рынке онлайн-образования.

В информатике, наряду с понятием «информация», часто употребляется понятие «данные». Данные – это результаты наблюдений над объектами и явлениями, которые по каким-то причинам не используются, а только хранятся. Как только данные начинают использовать в каких-либо практических целях, они превращаются в информацию.

Источники:

[1] Η. Μ. Нагорный, «Центр гуманитарных технологий», 2022

[2] Джеймс Джо́зеф Сильве́стр, Комбинаторика, 1844

[3] РБК Тренды, по данным Smart Ranking, 2019-2022

[4] Skillbox, 2021 (источники данных: Smart Ranking, TalentTech)

[5] Global EdTech Unicorns, «HolonIQ», 2022

6. Liberty Marketing, 2020

7. Иные открытые источники информации.

Оригинал: Тенденции и перспективы развития рынка онлайн-образования в России (аналитический обзор)

Open Education Network

Open Education Network